Токенизированный Биткойн: Расширение полезности Биткойна

Статья подробно исследует рыночные показатели, структуры управления и обширные применения в области DeFi этих двух токенов, включая транзакции, кредитование и предоставление ликвидности на разных блокчейнах. Через анализ данных на блокчейне статья раскрывает роль токенизированного Биткойна в стимулировании активности блокчейн-приложений Биткойна.Основные выводы:

- Токенизированный Биткойн, такой как обернутый Биткойн (WBTC) и cbBTC, расширяет полезность BTC за пределами его базового уровня, улучшая доступность и совместимость между цепочками.

- Токены Wrapped BTC имеют различные модели хранения и структуры управления, варьирующиеся от полностью централизованных эмитентов (например, cbBTC от Coinbase) до децентрализованных систем на основе смарт-контрактов (например, tBTC от Threshold).

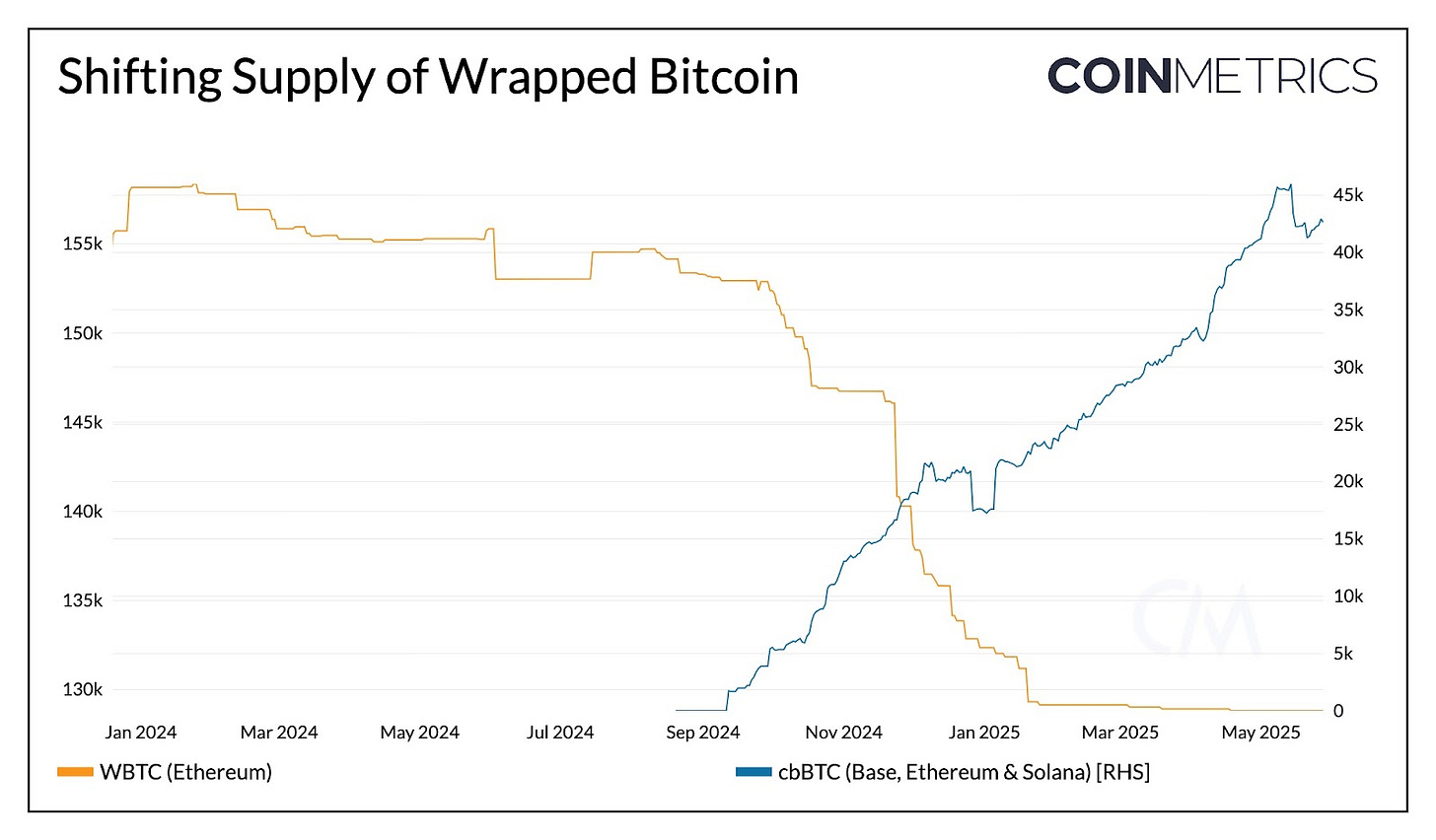

- WBTC остается самым большим по предложению (~129K BTC), но cbBTC быстро увеличивает свою долю с нативной эмиссией на Base и Solana (~43K). Вместе они представляют более 172K BTC в токенизированной форме, используемой по-разному на различных цепочках.

- Обёрнутый Биткойн широко используется в DeFi. WBTC доминирует в активности на DEX Ethereum (возглавляемом Uniswap v3), в то время как cbBTC более активен на DEX Base, таких как Aerodrome. Вместе более 7 миллиардов долларов в виде WBTC и cbBTC заблокированы в кредитных протоколах, таких как Aave и Morpho, позволяя пользователям занимать под обеспечение их Биткойн.

Введение

Скарcity Биткойна и предсказуемая монетарная политика делают его желанным"хранилище стоимости", с правами собственности, все больше переходящими к долгосрочным держателям, ETF и корпоративные казначейства публичных компаний. Но поскольку BTC все больше "HODLed", что это значит для неиспользованной полезности родного токена Биткойна стоимостью $2T?

В ответ на это появилась растущая линейка продуктов с общей целью заставить BTC работать. От кредитования на основе Биткойна (т.е. Коинбейс и Морфо интеграция, или Cantor Fitzgerald’s Кредитное учреждение Биткойн через Maple Finance), к слоинаправленные на масштабирование Биткойна, обернутые токены биткойна для совместимости между цепочками и корпоративные казначейские инструменты, такие как Стратегия, все отражают усилия по повышению продуктивности Биткойна на всех уровнях.

В этом выпуске отчета Coin Metrics «Состояние сети» мы исследуем растущую экосистему токенизированного Биткойна, сосредотачиваясь на Wrapped Bitcoin (WBTC) и cbBTC от Coinbase в качестве средств для расширения полезности BTC на разных цепочках.

Ландшафт токенизированных Биткойн продуктов

Спрос на использование BTC на платформах смарт-контрактов привел к появлению множества токенизированных биткойнов, также известных как "производные биткойны". Среди них обернутый биткойн является крупнейшей категорией, представляющей токенизированные версии BTC, выпущенные на других блокчейнах, обычно через механизм чеканки и сжигания и обеспечен 1:1 нативным Биткойном, хранящимся под охраной.

Обернутые токены Биткойна нацелены на то, чтобы сделать BTC более доступным и совместимым, предоставляя программируемость и более низкие затраты на исполнение, которые недоступны на базовом уровне Биткойна. Таблица ниже предоставляет обзор основных обернутых токенов Биткойна, сравнивая их модели хранения, эмитирующие организации, структуры управления и поддерживаемые блокчейн-сети:

Хотя эти токены преследуют общую цель расширения полезности Биткойна, они имеют разные предположения о доверии. Сегодняшние решения варьируются от полностью кастодиальных моделей, таких как токен Coinbase’s cbBTC, к системам многофакторной подписи на основе DAO, таким как WBTC, и распределенные системы на основе смарт-контрактов, такие как tBTC Threshold. Во всех этих моделях пользователи передают право собственности на свой Биткойн третьей стороне в обмен на токенизированное представление.

Хотя таблица выше выделяет основные обертки Биткойна, также существует новая категория производных ликвидного стекинга BTC. Одним из примеров является LBTC от Lombard, который представляет собой BTC, зарабатывающий награды за стекинг, помогая обеспечивать цепочки с доказательством доли (PoS) через Протокол Вавилон.

BIT Global WBTC & Coinbase cbBTC

Рыночная капитализация обернутого Биткойна увеличилась в пять раз с января 2023 года, чему способствовал рост цены BTC и выпуск новых продуктов на различных блокчейнах. Два крупнейших токена включают WBTC и cbBTC, выпущенные соответственно BiT Global и Coinbase, с общим совокупным предложением 172,130 BTC.

Источник: Данные сети Coin Metrics Pro

В качестве первого обернутого токена Биткойна, введенного на рынок в 2019 году, WBTC исторически доминировал в секторе. Однако, на фоне изменения собственности WBTC на консорциум с BiT Global в сентябре 2024 года, спрос на WBTC, похоже, ослаб. В то же время своевременное введение и рост cbBTC от Coinbase в качестве токена ERC-20 на Base и Ethereum, а также в качестве токена SPL на Solana компенсировало падение WBTC.

Источник: Данные сети Coin Metrics Pro

На 1 июня 2025 года WBTC контролирует 81% рынка обернутого Биткойна с текущим предложением 128,8K BTC. В то же время cbBTC составляет оставшиеся 19%, при этом эмиссия распределена по Ethereum, Base и Solana в объеме 27,6K, 13,2K и 2,3K cbBTC соответственно.

Использование Биткойн (BTC) на различных цепочках

С учетом того, что BTC теперь широко распространен в таких цепочках, как Ethereum, Base и Solana, активность в цепочке может предоставить более глубокое понимание их функциональной роли в этих экосистемах. Хотя это не идеально, активные адреса предлагают взгляд на широту взаимодействия пользователей с токенизированным биткойном в разных цепочках.

Источник: Данные сети Coin Metrics Pro

Поддерживаемый широким распространением Coinbase и низкими транзакционными издержками, cbBTC на Base лидирует в этом отношении, в среднем ~7000 активных адресов в день. Солана следует близко, активные адреса набирали популярность с апреля, также пользуясь недорогой, высокопроизводительной инфраструктурой. Участие Эфириума, похоже, ограничено более крупными, но менее частыми транзакциями, что предполагает, что хотя значительная доля cbBTC и WBTC находится на Эфириуме, он используется менее активно по сравнению с Base и Соланой.

Активность транзакций, измеряемая черезколичество транзакцийи объем переданных нативных токенов также рисует аналогичную картину. Ниже мы видим скорректированный объем переводов WBTC и cbBTC на соответствующих цепочках. cbBTC на Base сразу же выделяется, с недельным средним объемом переводов, достигающим ~$40B. Это значительно больше, чем WBTC на Ethereum, который показывает ~$1B в объемах переводов.

Источник : Данные сети Coin Metrics Pro

(*Примечание: объемы трансфера cbBTC с корректировкой резко возросли на 22 апреля и 26 апреля до $506B и $787B соответственно. Эти выбросы были исключены из-за неорганической активности, возникающей в результате повторяющихся транзакций со стороны «Impermax Эксплойтер” адрес, взаимодействующий с Morpho на Base.)

Эти тенденции дополнительно поддерживаются скорость, который измеряет, как часто токенизированный Биткойн меняет владельца относительно его предложения. cbBTC на Base демонстрирует самый высокий оборот, за ним следуют cbBTC на Solana и Ethereum. Все обернутые вариации BTC показывают более высокую скорость, чем нативный BTC, подчеркивая их роль в более активном использовании биткойна в приложениях на блокчейне.

Токенизированный Биткойн в DeFi

Основным двигателем спроса на обернутый Биткойн является возможность открытия утилиты в финансовых услугах на блокчейне, которые невозможно реализовать на базовом уровне Биткойна. Являясь основными строительными блоками в DeFi, WBTC и cbBTC позволяют пользователям торговать, предоставлять займы и обеспечивать ликвидность, не продавая свои активы BTC.

На Ethereum WBTC остается доминирующим обернутым BTC токеном на DEX рынках, при этом Uniswap v3 составляет основную часть его торгового объема. Хотя cbBTC также торгуется на Ethereum DEX, его присутствие остается сравнительно небольшим. Для доступа к приложениям на решениях масштабирования Ethereum WBTC обычно мостится на Layer-2, в то время как cbBTC нативно выпускается на Base и Solana, что дает ему более широкий охват по цепям.

Источник: Данные DEX от Coin Metrics

В отличие от этого, cbBTC играет гораздо более значимую роль в экосистеме второго уровня, особенно на Base, где он является ведущим токенизированным Биткойном в деятельности DEX. Большая часть торгового объема происходит на Aerodrome Slipstream, достигая более 2,5 миллиарда долларов на пике в начале 2025 года, за которым следует дополнительная активность на Uniswap v3 на Base.

Источник: Данные DEX от Coin Metrics & CM Labs

(*Примечание: Объем на Uniswap v3 Base за 26 и 30 апреля был скорректирован, чтобы исключить набор повторные cbBTC сделки инициированный одним один адрес. Эти сделки включали обмены USDC на cbBTC с определенными паттернами и были удалены для фильтрации неорганической активности.)

Помимо торговли, обернутый Биткойн является критически важным компонентом в кредитных рынках на основе Ethereum. Как WBTC, так и cbBTC широко используются в качестве залоговых активов, при этом Aave v3, Morpho и Spark являются крупнейшими держателями cbBTC. По состоянию на июнь 2025 года, более 7 миллиардов долларов США в виде WBTC (5 миллиардов долларов) и cbBTC (2 миллиарда долларов) заблокировано в этих протоколах, что отражает растущую интеграцию и спрос на кредитование, обеспеченное Биткойном.

Тем не менее, введение различных версий обернутого BTC в качестве обеспечения связано с компромиссами. Кастодиальные модели, такие как cbBTC (выпущенный Coinbase) и WBTC (контролируемый BitGlobal и многосторонним DAO), могут централизовать риски, подвергая пользователей кастодиальному вмешательству. Протоколы DAO, кураторы рынка и заемщики должны взвесить эти риски против ликвидности и полезности, которые эти токены обеспечивают.

Заключение

Хотя роль Биткойна как средства хранения ценности остается основополагающей, обернутые токены, такие как WBTC и cbBTC, одновременно расширяют утилиту BTC. С помощью этих продуктов BTC теперь может бесшовно перемещаться между цепочками, участвовать в финансовых операциях на цепочке и интегрироваться с новыми средами выполнения. Хотя эти модели вводят различные предпосылки доверия, их принятие указывает на рыночный интерес к превращению BTC в более универсальный актив. По мере развития параллельных усилий, таких как роллап и сайдчейны, токенизированный BTC, вероятно, останется ключевым мостом между статусом Биткойна как монетарного резерва и программируемыми экономиками, построенными на других сетях.

Отказ от ответственности:

- Эта статья перепечатана из [токенметрики]. Все авторские права принадлежат оригинальному автору [Танай Вед]. Если у вас есть возражения против этого переиздания, пожалуйста, свяжитесь с Gate Learn команда, и они справятся с этим быстро.

- Отказ от ответственности: Мнения и взгляды, выраженные в этой статье, принадлежат исключительно автору и не представляют собой инвестиционных рекомендаций.

- Переводы статьи на другие языки выполняются командой Gate Learn. Если не указано иное, копирование, распространение или плагиат переведенных статей запрещены.

Пригласить больше голосов